Financement startup : Tout savoir sur la chaîne de financement

Vous êtes une start-up en recherche de financements ? Revenons sur la chaîne de financement en compagnie de Benjamin Bréhin, délégué général chez France Angels.

À l’occasion de cette nouvelle parole d’expert, nous abordons le thème de la chaîne de financement en France, avec un focus sur l’un de ses acteurs principaux, les Business Angels ! De nombreuses évolutions récentes ont eu lieu parmi ces acteurs que les jeunes entrepreneurs peuvent solliciter pour se faire financer et être accompagnés, et dans les mesures incitatives aux investisseurs afin d’encourager l’apport de fonds dans les entreprises à potentiel.

La réussite d'un projet entrepreneurial repose souvent sur la bonne compréhension de la "chaîne de financement" et de ses parties prenantes. À qui s’adresser, à quel moment, quelle stratégie adopter…

Présentation de notre expert : Benjamin Bréhin

Pour nous accompagner sur ce sujet, Benjamin Bréhin, délégué général pour France Angels, la Fédération Nationale des Business Angels en France. France Angels fédère 64 réseaux de Business Angels, ainsi que des Business Angels individuels.

Benjamin occupe le poste de délégué général depuis neuf ans et a siégé à la direction des opérations de 2011 à 2015. Ayant été entrepreneur lui-même, il connaît extrêmement bien le milieu du financement, sous toutes ses coutures et selon toutes ses facettes, ce qui lui permet de porter, aujourd’hui, un regard à 360° sur les affaires dont il a la charge.

À chaque étape de développement, son mode de financement

L'importance de la recherche de financement pour pérenniser son projet

Une fois l’idée trouvée et le business plan bouclé, la problématique majeure qui découle naturellement est le financement. Et pour cause, l’aspect novateur du projet porté par les fondateurs ne suffit pas pour envisager une évolution perenne de l’entreprise.

Il est donc crucial de consacrer une attention particulière à la recherche de financement. Ainsi, pour obtenir les fonds nécessaires, l'entrepreneur doit être en mesure de présenter un projet solide et de le défendre avec conviction devant de multiples acteurs. La somme de ces acteurs forme la chaîne de financement.

Définition

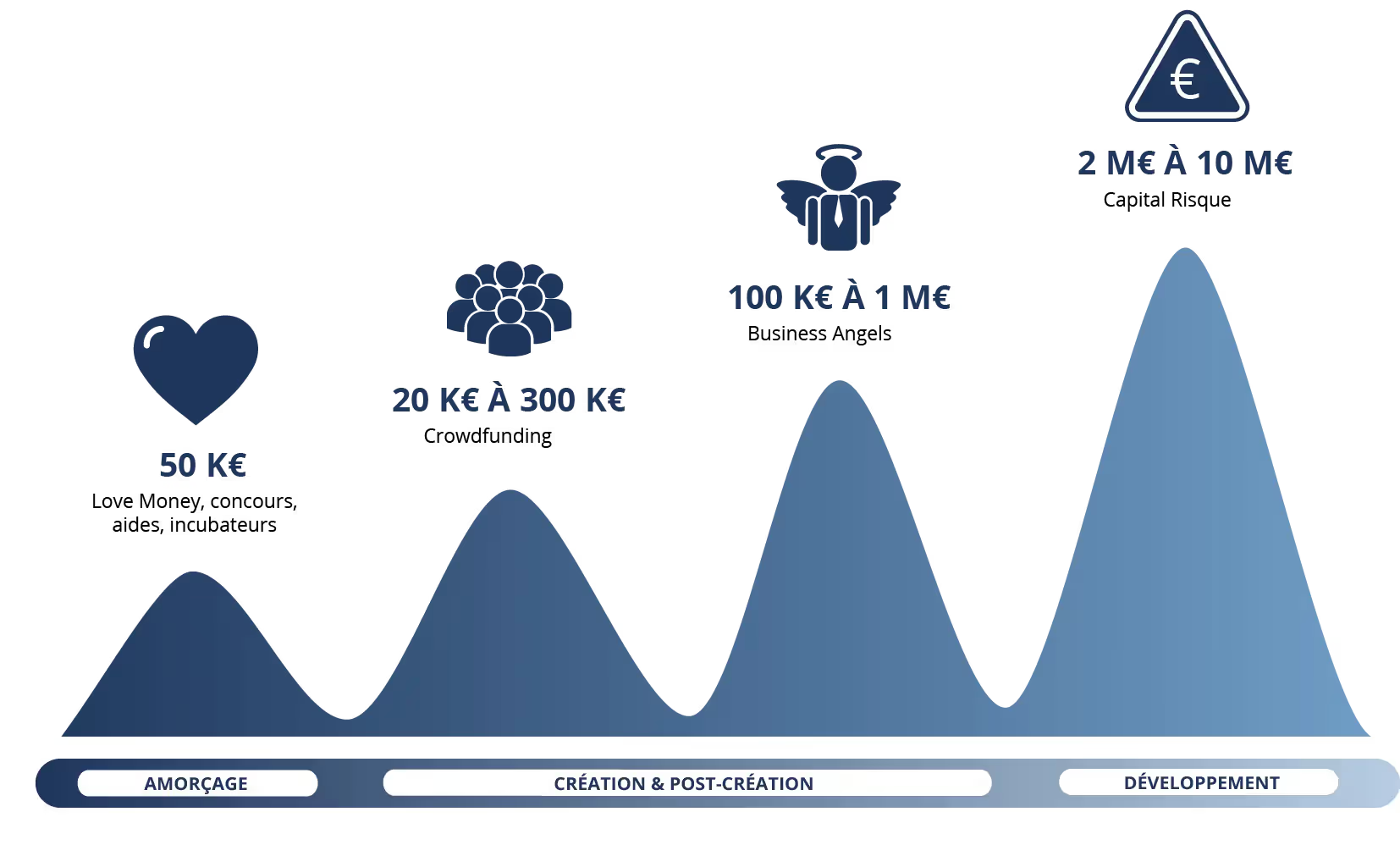

Commençons par un rappel, la chaine de financement, késako ? C’est une schématisation linéaire des différents fonds qui sont apportés par divers acteurs à une entreprise à toutes les phases de son développement, depuis la phase qu’on appelle "l’amorçage" jusqu'à la sortie des investisseurs.

Financer une start-up en phase d’amorçage

La seed phase

La phase d'amorçage d'une startup, également appelée "seed phase" en anglais, est la période initiale de développement de l'entreprise. On considère que la startup démarre son développement initial, mais n’a pas encore atteint de véritable succès commercial. Pour réussir cette étape critique qui précède le stade de croissance, vous pourrez compter sur plusieurs leviers de financement.

L’autofinancement

L'autofinancement, ou bootstraping en anglais, désigne la capacité de la startup à se financer elle-même en utilisant ses propres ressources internes, principalement les fonds propres des associés ou de l'entrepreneur individuel.

L’apport peut se faire en argent (apport de capitaux), ou en nature (matériels informatiques, matériels variés, véhicules, biens immobiliers). Comment son nom l’indique, l’autofinancement impose que les investisseurs soient internes à la start-up ; aucun investissement extérieur n’est possible à cette étape de la chaîne de financement.

La love money

Dans l’entrepreneuriat, comme dans la vie, la famille et les amis seront vos piliers. L’autofinancement ayant ses limites, vous trouverez une partie de votre financement en vous tournant vers vos proches, c’est la fameuse love money.

Prenez le temps d’expliquer clairement votre projet à votre entourage, si celui-ci est réceptif et croit en vous, il souhaitera peut-être investir dans votre start-up. Cette solution est particulièrement intéressante, car vous pourrez rembourser le capital emprunté sans intérêt et dans un délai à définir avec vos proches.

Précision importante pour éviter les litiges, prenez soin de conserver une trace écrite de la transaction et expliquez clairement les risques d’investir dans une jeune entreprise à votre cercle familial et amical.

Les incubateurs

Les pépinières d'entreprise, souvent désignées également sous le terme d'incubateurs, jouent un rôle essentiel dans l'écosystème des start-ups. Elles ne se limitent pas seulement à offrir un soutien financier, mais vont bien au-delà pour accompagner les fondateurs dans leur parcours entrepreneurial.

De manière générale, une pépinière vous accompagne sur trois plans : premièrement, financier, en vous proposant des subventions, des prêts à taux préférentiels, ou encore des espaces de travail à des tarifs avantageux, permettant de réduire les coûts initiaux.

En plus du financement, les incubateurs offrent un accompagnement personnalisé aux fondateurs. Elles mettent à leur disposition des experts en entrepreneuriat qui les conseillent et les accompagnent dans toutes les étapes de création et d’expansion de leur entreprise.

Par exemple, c’est dans ce cadre-là que nous officions épisodiquement chez différents incubateurs et accélérateurs comme 50 Partners, Starbust, Roland Berger et XAnge, afin de former les dirigeants de startups incubées aux meilleures pratiques pour construire leurs pitchs decks.

De manière plus générale, ces conseils peuvent porter sur la stratégie commerciale, le développement produit, la gestion financière, ou encore la recherche de financements complémentaires.

Les concours de start-ups

Une autre manière de récolter de précieux fonds, est de participer à des concours nationaux à la création ou reprise d’entreprises.

Benjamin Bréhin rappelle que de nombreux concours sont organisés par des structures de financement pour labelliser des projets entrepreneuriaux et offrir des apports de fonds conséquents, jusqu’à la preuve de concept.

Ces concours sont idéaux pour entamer un nouveau projet et récolter assez d’argent pour entamer un amorçage serein. En outre, ces évènements permettent à l’entrepreneur de réseauter en rencontrant de potentiels investisseurs, d’autres créateurs et ainsi que d’accroître sa visibilité.

Voici la liste des concours pour startup les plus connus :

- Total EDHEC Entreprendre

- Startup Contest

- Bourse Shine

- Petit Poucet

- Talents des Cités

- I-Lab, iPhD, i-Nov

- Pépite Tremplin

- Business O Féminin

- Handitech Trophy

- Ambition’elles

Les aides publiques à la création d’entreprise

Pour les entrepreneurs débutants, diverses aides sont disponibles pour accélérer le démarrage d’activité. Il est possible de bénéficier de l'ACRE et de l'ARE sous conditions, ainsi que de mesures fiscales comme le crédit d'impôt recherche (CIR) ou le crédit d'impôt innovation (CII).

Rapprochez-vous également de la BPI et de la French Tech qui offre plusieurs programmes d'aide à l'innovation, tandis que des soutiens régionaux sont également accessibles pour les jeunes entreprises.

Le prêt bancaire

Enfin, plus classique, et pas nécessairement exclusif à la phase d’amorçage, l’emprunt bancaire est une méthode traditionnelle de financement, mais compliquée à obtenir.

Habituellement, les banques exigent un investissement initial en fonds propres de la part du fondateur de la startup, généralement d'environ 30 % des besoins financiers, pour accorder un prêt à la création d'entreprise.

De plus, l'entrepreneur doit fournir des garanties suffisantes pour sécuriser le prêt. En l'absence de garanties adéquates, la demande de prêt risque d'être rejetée.

Un inconvénient majeur de cette approche est que le remboursement du prêt est assorti de taux d'intérêt et doit être effectué dans des délais stricts.

Financer la phase de création et de post-création

Une fois la phase d’amorçage passée, vient la phase d’accélération, l’heure est venue de faire décoller votre start-up. Là encore, plusieurs solutions s’offrent à vous.

Le financement participatif

Outre toutes les organisations telles que France Angels, BPI France, Pépite France, Fondation Entreprendre, etc., Benjamin souligne que les entreprises à la recherche de fonds, notamment les sociétés en BtoC, peuvent toujours faire appel à des plateformes de crowdfunding (= financement participatif en anglais) pour obtenir les apports initiaux nécessaires à leur activité.

Ce mécanisme, où un grand nombre de personnes investissent de petites sommes d'argent dans un projet ou une entreprise, permet de collecter des fonds sans recourir aux circuits financiers traditionnels, en utilisant des plateformes en ligne dédiées : KissKissBankBank, Kocoriko, WiSEED, We do Good ou encore Ulule.

Le crowdfunding offre aux porteurs de projets la possibilité de lever des fonds auprès de la communauté, souvent en échange de récompenses, de préventes de produits ou de parts de capital.

Cette approche démocratise l'accès au financement et favorise l'innovation en permettant aux projets prometteurs de se concrétiser grâce au soutien financier de nombreux contributeurs.

Les accélérateurs

À l’instar des incubateurs, les accélérateurs offrent généralement un ensemble de services, notamment des conseils stratégiques, un accès à un réseau de mentors et d'investisseurs, des ressources matérielles et parfois même un financement initial.

L'objectif principal est d'aider les start-ups ayant réussi leur “seed” à accélérer leur développement et à atteindre leur plein potentiel en un laps de temps relativement court, traditionnellement sur une période de quelques mois à un an.

Les accélérateurs sélectionnent souvent des start-ups prometteuses par le biais de processus de candidature compétitifs, puis les immergent dans un environnement propice à la croissance, où elles peuvent bénéficier de conseils experts, de ressources et de contacts précieux pour maximiser leurs chances de succès.

Les Business Angels

Un business angel, est un individu qui injecte une partie de son capital dans des startups émergentes et novatrices, souvent en pleine expansion. Outre les fonds, ces investisseurs offrent également leur savoir-faire, leur expérience et leurs contacts aux jeunes entreprises qu'ils soutiennent.

Leur implication se situe principalement à mi-parcours de la chaîne de financement. Leur but ultime est d'accompagner les start-ups dans leur croissance et leur réussite, en échange d'une part de propriété dans la société.

La grande actualité dans le monde du financement et des Business Angels est de faciliter le dialogue entre les structures d’accompagnement, et d’organiser ce collectif. C’est dans cet objectif qu’a été créé Cap Créa, un regroupement de 27 structures de financement, dont BPI France, qui vise à « renforcer notre impact en doublant collectivement d’ici à cinq ans le nombre de créateurs et créatrices accompagnés, afin de générer un million d’emplois pérennes supplémentaires », selon Benjamin Bréhin.

La collaboration entre toutes ces entreprises et fédérations est assurée par des réunions régulières et des séminaires d’affaires pour optimiser la coordination des actions de chacun. Cap Créa est présent en métropole comme en outre-mer, par le biais de 3 000 implantations diverses, dans le but de favoriser l’accès à l’entrepreneuriat de toutes et tous. Au total, ce sont déjà 5 000 collaborateurs qui ont porté 80 000 projets depuis la création du collectif.

Phase de développement : Le Capital Risque

Le capital-risque, ou venture capital (VC), implique des investisseurs prenant une participation minoritaire dans des sociétés privées. Leur but est de financer le développement d'entreprises novatrices à fort potentiel de croissance, avec l'objectif de réaliser des bénéfices significatifs à la vente de leurs parts.

Cela permet aux start-ups en début d'activité et à fort potentiel de croissance d'augmenter leurs fonds propres sans nécessité de garanties, renforçant ainsi leur structure financière et leur crédibilité auprès des créanciers. Le capital-risque offre également un accompagnement, des conseils et un effet de levier financier pour les entrepreneurs.

Pour reprendre l’ensemble de la chaîne de financement de façon plus trivial, voici un petit graphique fait par France Angels qui résume bien le sujet.

Des nouveautés pour encourager et faciliter l’accès au financement

De nouveaux avantages fiscaux pour les investisseurs en 2024

En 2024, de nouvelles opportunités d’avantages fiscaux sont mises en place. Benjamin Bréhin mentionne spécialement la nouvelle loi de finances qui octroie 30 à 50% de réduction d’impôts pour les investisseurs, contre 18% les années passées. Ces nouvelles dispositions gouvernementales sont donc un énorme levier de financement pour tous les Business Angels qui souhaitent apporter leur soutien à de nouvelles structures.

Pour améliorer les processus de financement et simplifier les étapes aux entrepreneurs, Cap Créa a récemment introduit son « Pass Créa », un « passeport du créateur », comme le définit Benjamin, qui permet aux entrepreneurs de savoir exactement quelles étapes de financement sont encore en attente et ce qu’ils doivent préparer. Il est l’outil essentiel pour construire son projet de A à Z et bénéficier d'une boîte à outils personnalisée.

Une résilience des Business Angels face aux défis économiques

Et ce qu’on observe plus précisément chez Business Angels ces dernières années, malgré une conjoncture qui a récemment vu la manne financière disponible pour l’investissement en capital se réduire considérablement, c’est une résilience exceptionnelle pour continuer de soutenir et d’accompagner les entrepreneurs.

Le volume de fonds investis est toujours resté stable malgré les aléas de la conjoncture, et cela, notamment grâce au refinancement, et il est probable que cela continue en 2024.

Autrement dit, les investisseurs ayant déjà injecté de l’argent dans certains projets privilégient de refinancer ces mêmes entreprises plutôt que de diversifier leur portefeuille avec de nouveaux investissements.

Pourquoi ? Très certainement car les entreprises voient actuellement les termes des PGE (Prêts Garantis par l’État) contractés durant la crise sanitaire du Covid-19 et ont donc un nouveau besoin de soutien de ses leurs investisseurs historiques pour faire face aux défis financiers liés à la crise inflationniste.

Par conséquent, pour permettre de renforcer encore l’impact des Business Angels, Benjamin Bréhin nous a confié sa volonté d’augmenter encore le nombre d’acteurs afin de disposer de nouvelles têtes qui pourront assurer de nouveaux investissements. « D’ici trois ans, nous avons l’ambition de doubler nos Business Angels en France », déclare-t-il, corroborant cette tendance positive de la filière.

Les secteurs d'investissement privilégiés

Un intérêt croissant pour les projets à impact sociétal et environnemental

Benjamin Bréhin explique observer un intérêt accru pour les projets liés à la souveraineté nationale depuis quelques temps, notamment à la suite de la crise sanitaire du Covid-19 qui a profondément bouleversé le paysage entrepreneurial.

Les investisseurs ont pris conscience de l’importance d’une économie française forte et des secteurs essentiels qui composent avec les innovations actuelles. Les VC (Venture capital) et autres Business Angels accordent donc une importance forte à l’impact sociétal généré par les nouvelles entreprises et soutiennent les initiatives créées dans les secteurs de la santé, de l’e-santé, et du développement de l’IA, également, qui augmente rapidement depuis quelques temps.

La santé, qui était le premier secteur ciblé après la crise sanitaire, avait été rétrogradée en deuxième position en 2022, mais fait son grand retour au sommet du podium dans les investissements de 2023.

En parallèle, l’impact environnemental des solutions est fortement regardé et c’est pour cette raison que France Angels accentue ses efforts autour d’investissements éco-responsables et éco-sociétaux, notamment avec la création de Mer Angels qui a déjà récolté 1,3 millions d’€ grâce aux 40 membres qui composent l’organisation.

L'évolution du financement des entreprises deeptech

Benjamin souligne également un changement de paradigme dans le moment de vie d’une entreprise financée par les angrels. Historiquement, les Business Angels attendant a minima un PoC (Proof of Concept), chose qui n’est plus forcément une réalité aujourd’hui, notamment avec les défis que représente la « deeptech », autrement dit, des entreprises issues de laboratoires qui ont 5 à 10 ans d’ancienneté et dont les travaux de recherche deviennent par la suite créateurs de valeur économique.

Benjamin expose que « la mise sur le marché est assez longue et l’accompagnement est plus important, ainsi que les besoins financiers. Les projets sont plus risqués et nécessitent une longue étude. »

Exemple d’entreprise, la deeptech : Benjamin mentionne des structures présentent dans les domaines de la défense, de l’aérospatial ou encore de l’agroalimentaire et rend compte de nouveaux partenariats entre France Angels et BPI France pour supporter ces entreprises. Ainsi, un maillage territorial s’est créé avec des collectifs tels que Défense Angels, Agri Angels ou encore AéroSpace.

Ces initiatives requièrent un important besoin de fédération et des partenariats nombreux, en témoigne l’alliance de Capital Angels avec le CNES (Centre National d’Études Spatiales) qui, grâce à trois investissements, a permis de générer 800 000€ en un an.

Petit point définition

Selon Bpifrance, le terme “deeptech” est utilisé pour parler de projets portés par des entreprises ou des laboratoires de recherche ambitieux qui innovent en repoussant les frontières technologiques. Ces innovations de rupture, c’est-à-dire qui révolutionnent nos habitudes, peuvent concerner tous les domaines, du réchauffement climatique à la lutte contre le cancer, en passant par la réinvention de l’industrie.

Conseils pour séduire les investisseurs

Pour terminer ce tour d’horizon de l’actualité des Business Angels, Benjamin Bréhin nous a donné quelques conseils pour les entrepreneurs qui souhaitent « séduire » de nouveaux investisseurs.

« Jusqu’à il y a un an », détaille-t-il, « il y avait de l’argent à foison dans le milieu, tout circulait très facilement. Cependant, le marché a changé et il faut s’y adapter. Je conseille donc d’éviter des valorisations trop hautes au départ, car ce serait se tirer une balle dans le pied. Il faut revenir à quelque chose d’acceptable pour les investisseurs. Puisque la tendance est au refinancement, il faut d’abord rester aux prix du marché pour permettre un décollage optimal et refaire son capital par la suite. »

Finalement, rien ne sert de courir, il faut partir à point et au bon prix !

Un grand merci à notre invité, Benjamin Bréhin, pour cet éclairage pertinent sur l’actualité des Business Angels et d'avoir pris le temps de revenir sur la chaîne de financement.

Ce qu'il faut retenir

- Il est important de comprendre les différentes étapes de développement d'une start-up et les stratégies de financement appropriées en fonction du cycle de développement de votre startup.

- L'autofinancement, la love money, les incubateurs, les concours de start-up, les aides publiques, le prêt bancaire, le financement participatif, les accélérateurs et les Business Angels sont des sources de financement possibles pour les entrepreneurs.

- Les investisseurs ont pris conscience de l’importance d’une économie française forte et des secteurs essentiels qui composent avec les innovations actuelles.

.webp)